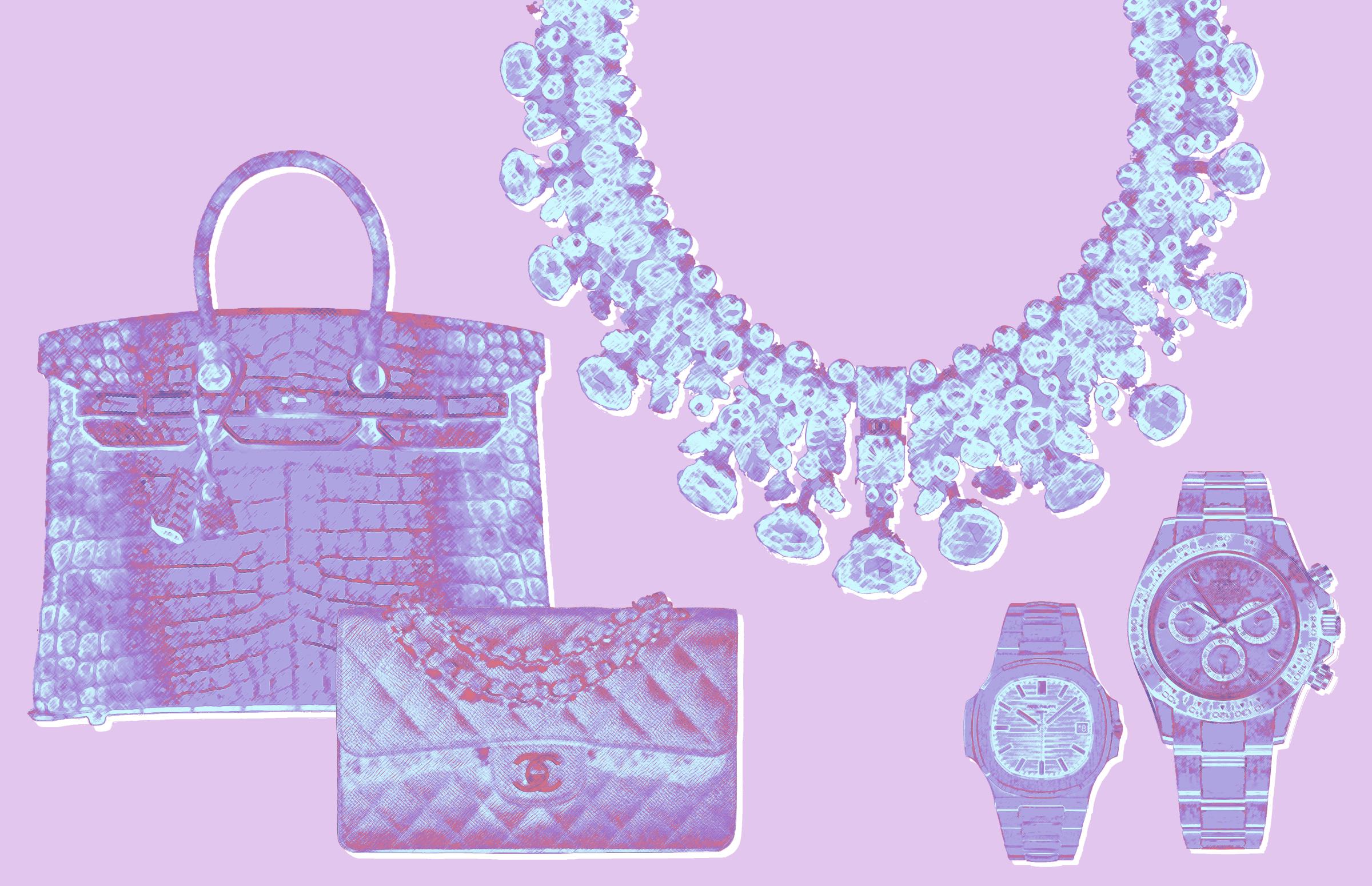

Украшения, сумки, часы: предметы роскоши, которые растут в цене

Ювелирные украшения

+44% за 10 лет

По инвестиционному росту ювелирные украшения заметно уступают часам и тем же сумкам Hermès. В индексе инвестиционной привлекательности Knight Frank цена на украшения за последний год выросла только на 6%, а за последнее десятилетие — на 44%. К тому же, инвестиции в ювелирные украшения требуют серьезных знаний и сноровки. Сначала нужно развить насмотренность, получить представления о домах, их культовых дизайнах и разных эпохах, потому что у каждого ювелирного дома есть свой золотой период. У Cartier, к примеру, это ар-деко 1920–30-х годов, включая легендарную коллекцию Tutti Frutti. У Bulgari — 1960-е с их дольче витой.

Инвестиционный потенциал всегда больше у винтажных украшений в хорошем состоянии, которые сопровождаются печатью ювелира (сразу плюс 20–30% к стоимости). Цена может увеличиться в несколько раз, если украшение принадлежало известной персоне. Брошь Bulgari с изумрудами и бриллиантами из коллекции Элизабет Тейлор оценивали в $1-1,5 млн, а на аукционе Christie's продали больше чем за $6 млн.

Из современных ювелирных домов в особом инвестиционном почете дом JAR, который выпускает не более 40 изделий в год, немецкий дом Hemmerle и Taffin Джеймса де Живанши.

Bloomberg предлагает две стратегии ювелирного инвестирования. Можно, как в индексном фонде, диверсифицировать активы и собирать предметы разных эпох и стилей, чтобы защитить свой ювелирный «портфель» от волатильности. А можно инвестировать в то, что действительно нравится самом инвестору: только цветные драгоценные камни или украшения только одного периода, например, ар-деко. В самом худшем случае, если цена на украшение не вырастет, у вас останется потрясающая вещь, которой вы будете наслаждаться сами.

Сумки

+74% за 10 лет

Еще недавно сумки (если это не модели Hermès) не считались инвестиционным активом. Частично это до сих пор так: большинство сумок люксовых брендов, как и автомобили, теряют 30% первоначальной стоимости, когда их выносят из бутика. Но есть конкретный контекст: люксовые марки стабильно с каждым годом, а то и с сезоном, повышают цены на свои сумки. Например, знаменитая Chanel Classic Flap Medium в 2013 году стоила $4400, сегодня на первичном рынке она продается по цене в $9600. И только за последние три года сумка подорожала на 40%. Цена на некоторые модели Bottega Veneta — Mini Loop Camera и Small Bucket — в конце 2022-го выросла сразу на 50%, и это экстремально даже для мира люкса. Успевшие купить эти модели до повышения остались с приятными дивидендами — краткосрочная, но все равно инвестиция.

По данным отчета Credit Suisse за 2022 год, стоимость сумок Chanel в 2022 году увеличилась на 24,5% в сравнении с 2021-м. Также модели французского дома могут похвастаться относительно низкой волатильностью, от 2,5 до 5% — вполне себе безопасное вложение. Цена на сумки люксовых брендов, преимущественно Hermès, поднялась на 15% за год — а за последние десять лет этот актив вырос на 75%.

Аукционные рекорды бьет Hermès Himalaya Retourné Kelly 25: в прошлом году ее продали на аукционе Sotheby's за $353 тыс. Эксперты Bloomberg советуют охотиться и за другими редкими моделями. В их рекомендациях есть Hermès So Black Birkin времен Жан-Поля Готье, сумка Louis Vuitton из совместной коллекции с Такаси Мураками, а также более понятная классика в виде Chanel Classic Flap и Gucci Jackie 1961.

Чтобы получить лучшую цену, сумку нужно именно хранить, как ценный актив, а не носить. Она должна быть в идеальном состоянии, в пыльнике, с бирками и всем комплектом. Впрочем, на ресейл-платформах сейчас растет спрос на сумки со следами износа. Покупателей не пугает так называемый fair condition — ни изношенные уголки, ни царапинки на коже. Так что здесь вопрос предпочтений: купить сумку Hermès, сдувать пылинки и продать ее через несколько лет или же с удовольствием носить свой «финансовый актив», как Мэри-Кейт Олсен свою пожившую Hermès Kelly, и только потом продать, успешно сохранив при этом 70–80% первоначальной стоимости?

Часы

+147% за 10 лет

Есть такой фондовый индекс S&P 500, в корзину которого включено 500+ акций с наибольшей капитализацией. Так вот, по данным Boston Consulting, с 2018 года инвестировать в часы стало выгоднее, чем в S&P 500. Цены на модели Rolex, Patek Philippe и Audemars Piguet каждый год в среднем растут на 20%. По последним данным Knight Frank за 2022 год, годовая доходность инвестиционных часов составила 18% — часы среди игроков люксового сегмента проигрывают разве что классическим автомобилям и предметам искусства. За десять лет стоимость люксового часового актива выросла на 147%.

Рост цен на часы на вторичном рынке резко усилился во время пандемии, когда миллениалы и зумеры, застрявшие дома, открыли для себя новое хобби — коллекционирование швейцарских часов. С тех пор цены на модели pre-owned стали коррелировать с ростом и падением стоимости криптовалюты. Когда в ноябре 2022 года курс биткоина феерически обвалился, следом почти на треть на вторичном рынке упали цены на Rolex Cosmograph Daytona, Patek Philippe Nautilus и Audemars Piguet Royal Oak.

Тем не менее вторичный рынок люксовых часов растет, и в 2022 году вырос до $24 млрд — первичный для сравнения оценивают в $55 млрд. Независимая швейцарская аналитическая и консалтинговая компания LuxeConsult прогнозировала, что к 2033 году продажи pre-owned часов даже превысят продажи новых моделей.