Игра на повышение: «хомячки» с Reddit отвоевали GameStop у хедж-фондов

Одна крутая история

Американская розничная сеть магазинов GameStop, основанная в 1980-х предпринимателем Дэниэлом Де Маттео, продавала дисковые консоли, видеоигры и компьютерную технику и первые 25 лет на рынке чувствовала себя прекрасно.

Однако интернет развивался, расширялся, плодил все больше удобных для торговли площадок, и магазины, подобные GameStop, перебрались в онлайн. Однако Дэниэл Де Маттео почему-то предпочел не впутывать свое детище во всемирную паутину и не изменил бизнес-модель с управлением 5 тыс. традиционных магазинов в США. Как следствие, акции компании много лет только падали вместе с прибылью, а капитализация GameStop рухнула с $10 млрд до $300 млн. Пандемия не добавила магазинам успеха.

Оценив положение торговой сети, весь 2020 год американские хедж-фонды во главе с Melvin Capital «шортили» акции GameStop с таким увлечением, что продали на рынке на 20% больше ценных бумаг, чем имелось в обращении.

Компания подкатилась к пропасти банкротства, но жадность хедж-фондов заметили пользователи главного интернет-форума для гиков Reddit, а именно сабреддита r/wallstreetbets, посвященного трейдингу и инвестиционной деятельности. Тут стоит уточнить, что участников «саба» в «профессиональной» среде биржевых брокеров называют не иначе как «хомячки» и «диванные инвесторы». Именно эти «неквалифицированные» игроки и вступили в «войну» с хедж-фондами за GameStop.

Термины из статьи, которым необходимо объяснение:

Хедж-фонд — инвестиционный фонд с расширенными полномочиями, участники которого (активные инвесторы) инвестируют в производные ценные бумаги и бумаги с повышенным риском, могут использовать заемные средства и продавать активы за значительно большую стоимость. Минимальный размер инвестиций в хедж-фонд составляет $5 млн для частных инвесторов и $25 млн для корпоративных.

«Опцион» — класс производных финансовых инструментов, предлагающих участнику сделки право совершить покупку или продажу какого-то базового актива. Покупка опционов на акции значительно дешевле покупки самих акций.

«Шортить акции» — продавать акции «в короткую» или «коротить». Опция, открывающаяся в момент, когда активы компании по всем признакам ждет падение в цене. Тогда трейдер берет их в долг у брокера и продает на бирже, ожидая фактического падения. Если таковое свершилось, он выкупает подешевевшие активы и возвращает брокеру, забирая себе разницу между ценой продажи и откупа.

«Шорт-сквиз» (short squeeze) или «выжимание шортов» — ситуация, когда цена активов с высоким процентом «шортов» резко движется вверх. Ценовой всплеск приводит к обширной вынужденной покупке, в ходе которой брокеры и трейдеры пытаются сократить убыточные «шорты».

«Маржин колл» (margin call) — ситуация, когда брокер требует внести дополнительные ценные бумаги или денежные средства, иначе закроется позиция по непокрытому кредиту.

Если у вас создалось впечатление, что на ценные бумаги набросились невежды и школьники на карманные деньги, вы, к сожалению, ошибаетесь. Половина завсегдатаев сабреддита — гики, проживающие в США, Канаде и Австралии, с высоким уровнем дохода.

Именно они и устроили хедж-фондам «шорт-сквиз» (short squeeze), начав массово приобретать опционы на покупку акций через брокерский сервис Robinhood и доведя финансовый пузырь до таких размеров, что хедж-фонды, подгоняемые маржин-коллами, бросились выкупать акции на рынке и возвращать их брокерам и GameStop.

Только за два дня активы розничной сети выросли на 450%, в результате чего хедж-фонды понесли убытки свыше $70 млрд, а Melvin Capital едва не прекратил существовать, но сочувствующие Citadel LLC и Point72 произвели ему вливание в $2,75 млрд.

После этого Robinhood не по-робингудовски закрыл возможность покупать бумаги GameStop и пользователям пришли уведомления, что акции больше не поддерживаются сервисом. Стоимость GameStop резко пошла вниз.

Причем здесь «Ревущий котенок»

Предводителем «хомячков» стал 34-летний финансист Кит Гилл или Roaring Kitty («Ревущий Котенок»).

Рассказывать соратникам на Reddit о положении GameStop Гилл начал в середине 2019 года, тема вышла за пределы форума — в Twitter, YouTube и TikTok — и стала привлекать к себе внимание подписчиков блогера-финансиста. Постепенно вокруг Гилла образовалась команда единомышленников, а затем и целая орда онлайн-трейдеров, заинтересованных судьбой офлайнового магазина видеоигр.

Трейдеров с Уолл-Стрит армия Гилла именовала «упрямыми бумерами» и яростно бросилась в сражение. Результат шокировал опытных инвесторов, поскольку «Ревущий котенок» и его соратники — полная противоположность титанам Уолл-стрит, которые держат рынок в своих руках.

Победа частных инвесторов высветила изменения, которые происходят на финансовых рынках в связи с их постепенным слиянием с пространством соцсетей и появлением молодого поколения трейдеров, получающих поддержку онлайн-платформ. Некоторых его представителей эти изменения сделали невероятно богатыми. «Ваш пример буквально изменил жизни тысяч обычных людей», — написал Гиллу пользователь Reddit под ником reality_czech.

По словам Ларри Табба, главы отдела исследований рынка Bloomberg Intelligence, появление трейдеров вроде Гилла «было невозможным еще несколько лет назад», поскольку каждую сделку сопровождала комиссия, а рынки не уделяли внимание соцсетям. Но многое изменила пандемия, и теперь у людей появился легкий доступ к бесплатным механизмам онлайн-торговли в брокерских конторах.

Сам «Ревущий котенок» появился еще в 2014 году, когда Кит Гилл основал компанию с этим названием. Изданиям удалось раскопать некоторую информацию о прошлом блогера-финансиста, например, что в колледже он был «всеамериканским бегуном» и мог пробежать милю за 4 минуты и 3 секунды, что после окончания университета он работал финансовым аналитиком и коучем финансового благополучия.

Первые посты Гилла о GameStop на сабреддите r/wallstreetbets представляли собой скриншоты его портфеля с онлайн-биржи, показывающие, что он делает ставку на рост активов розничной сети. В комментариях к скринам он объяснял, что Уолл-стрит не видит, что GameStop только выиграет от выпуска новых игровых консолей. Его догадку подтвердил инвестор Майкл Берри, герой фильма «Игра на понижение», и когда другие оспаривали выгоду вложений, Гилл не сдавался. «Чувак, все думают, что я сумасшедший, но это все вокруг сумасшедшие», — ответил он собеседнику на форуме, когда GameStop объявил о падении продаж на 30% в конце 2019 года.

Летом 2020 года он завел канал на YouTube, где часами рассказывал о GameStop. По данным компании SocialBlade, у него было 418 подписчиков на YouTube до ноября, но к концу декабря аудитория начала расти в геометрической прогрессии. В начале января рев котенка слушали и смотрели уже 50 тыс. подписчиков, а 1 февраля на канале красовалась цифра в 280 тыс.

Усилия Гилла по информированию сообщества и агитации к инвестированию возымели успех только к концу января 2021 года. Не обошлось без поддержки Илона Маска, который, желая подшутить над инвесторами, поднял акции GameStop на торгах на 130%, до $339 за акцию.

Блогер-финансист хранит молчание и не выходит на связь со СМИ. Издание Chicago Tribune дозвонилось в дом матери Гилла, Элейн, которая подтвердила, что ее сын — действительно «Ревущий Котенок» с Reddit. «Я им горжусь», — добавила Элейн, прежде чем повесить трубку.

Последствия одной крутой истории

Январский блицкриг «диванных инвесторов» с гик-форума создал сразу несколько прецедентов: обнажилось классовое противостояние, атакованные хедж-фонды едва не потонули, администрация Байдена выразила заинтересованность происходящим на онлайн-биржах (этот факт подтвердила пресс-секретарь президента Джен Псаки), эксперты начали объяснять «на пальцах» работу рынка акций, а Голливуд задумался об экранизации событий.

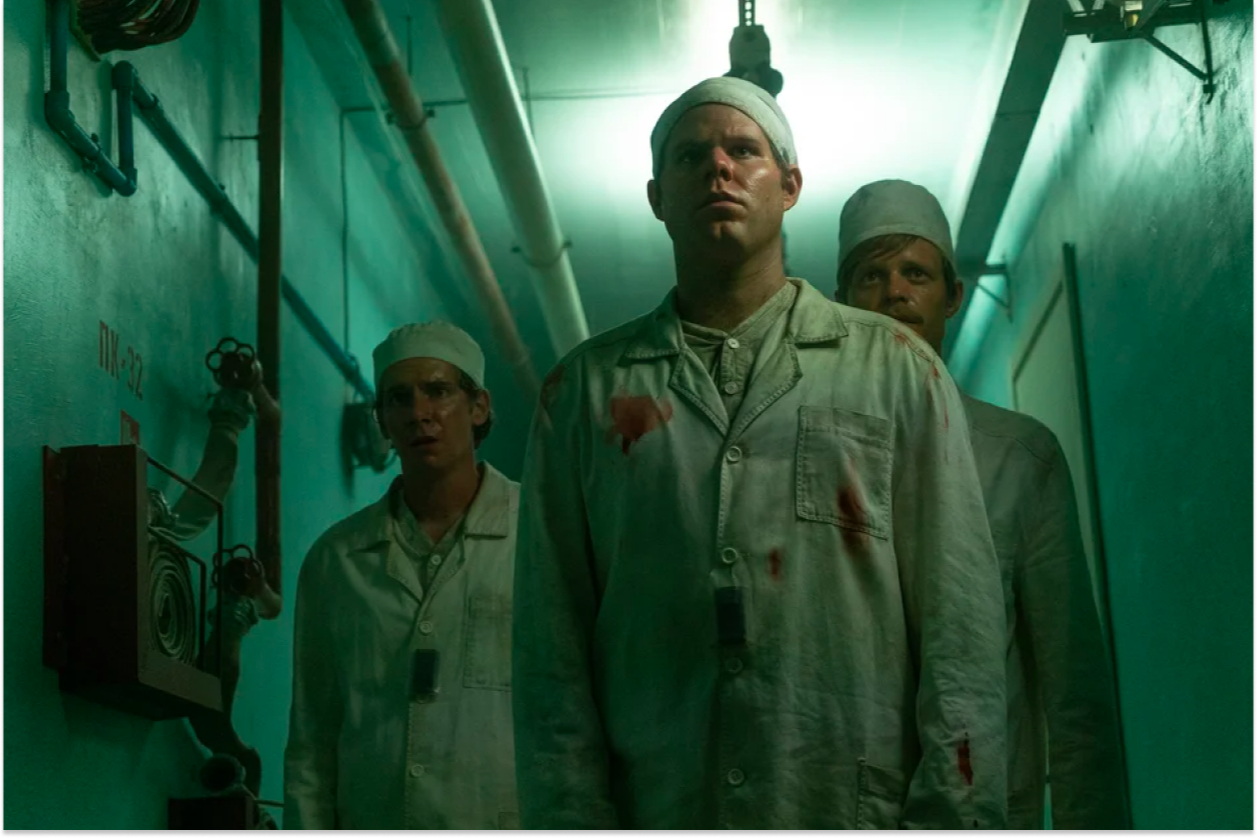

Так, Deadline сообщил, что студия MGM запланировала экранизацию еще не написанной книги Бена Мезрича «Антисоциальная сеть», посвященной вышеописанным событиям. Договор на экранизацию был подписан 29 января, такая спешка объясняется тем, что Мезрич уже известен Голливуду. Это его книгу «Миллиардеры поневоле: как создавался Facebook, история о сексе, деньгах, гениальности и предательстве» режиссер Дэвид Финчер превратил в фильм «Социальная сеть», а название будущей книги «Антисоциальная сеть» отсылает к названию картины. Главным продюсером фильма стал номинант на премию «Оскар» Аарон Райдер из Ryder Picture Company, который недавно подписал контракт на первый фильм с MGM. Мезрич заявлен как сценарист. Пока не известно, кто сыграет Кита Гилла — Кристиан Бэйл, Леонардо Ди Каприо, Райан Гослинг или какой-нибудь неожиданный артист.

К слову, фильмы «Игра на понижение» и «Волк с Уолл-Стрит», где подробности о жизни трейдеров и брокеров раскрывали Гослинг, Бэйл и Ди Каприо, вышли в топ-5 чарта iTunes, повторив прошлогодний феномен фильма «Заражение» Стивена Содерберга, ставшего популярным вновь из-за пандемии коронавируса.

Изменения в правилах игры на рынке ценных бумаг с раздражением прокомментировал миллиардер Леон Куперман из нью-йоркского хедж-фонда Omega Advisors: «Инвесторы-любители сидят дома, получают чеки от правительства… это просто еще один способ атаковать богатых людей!» И назвал активистов с Reddit cпекулянтами, которые акциями не владеют: «GameStop не стоит $500, не стоит $400, не стоит $300, не стоит $200, не стоит $100, даже не стоит $50», — подчеркнул Куперман.

Через несколько дней после этих заявлений инвесторы-спекулянты подняли цену на серебро на 7,4%, до $28,99 за унцию на мировых рынках. Один из пользователей сабреддита r/wallstreetbets назвал металл «самой большой короткой продажей в мире» и призвал инвестировать в него, чтобы оказать давление на банки.

Фьючерсы на серебро Comex подскочили на 13%, до $30,35 за унцию. Приток капитала в крупнейший биржевой фонд IShares Silver Trust достиг $944 млн.

Экономисты вынуждены были признать, что пример с серебром доказал несостоятельность сомнений в покупательных способностях частных инвесторов. При этом серебро, в отличие от GameStop, не «сдуется»: расчеты по фьючерсам и опционам демонстрируют длительную позицию.