Своим умом: как развиваются китайские мобильные приложения и сервисы

Китай на протяжении многих лет уверенно занимает первое место по показателям доходности национальных приложений. Наибольшую выручку (по состоянию на февраль) приносят мобильные игровые проекты: на них приходится чуть больше 53% от общего дохода китайских приложений. Второе место по показателям выручки занимают социальные сети (~17%), за ними следуют развлекательные приложения (~8%) и программы для обработки фото и видео (~3%). По прогнозам портала Statistica, к 2027 году общая выручка китайских приложений вырастет приблизительно на четверть, а соотношение сегментов дохода почти не изменится.

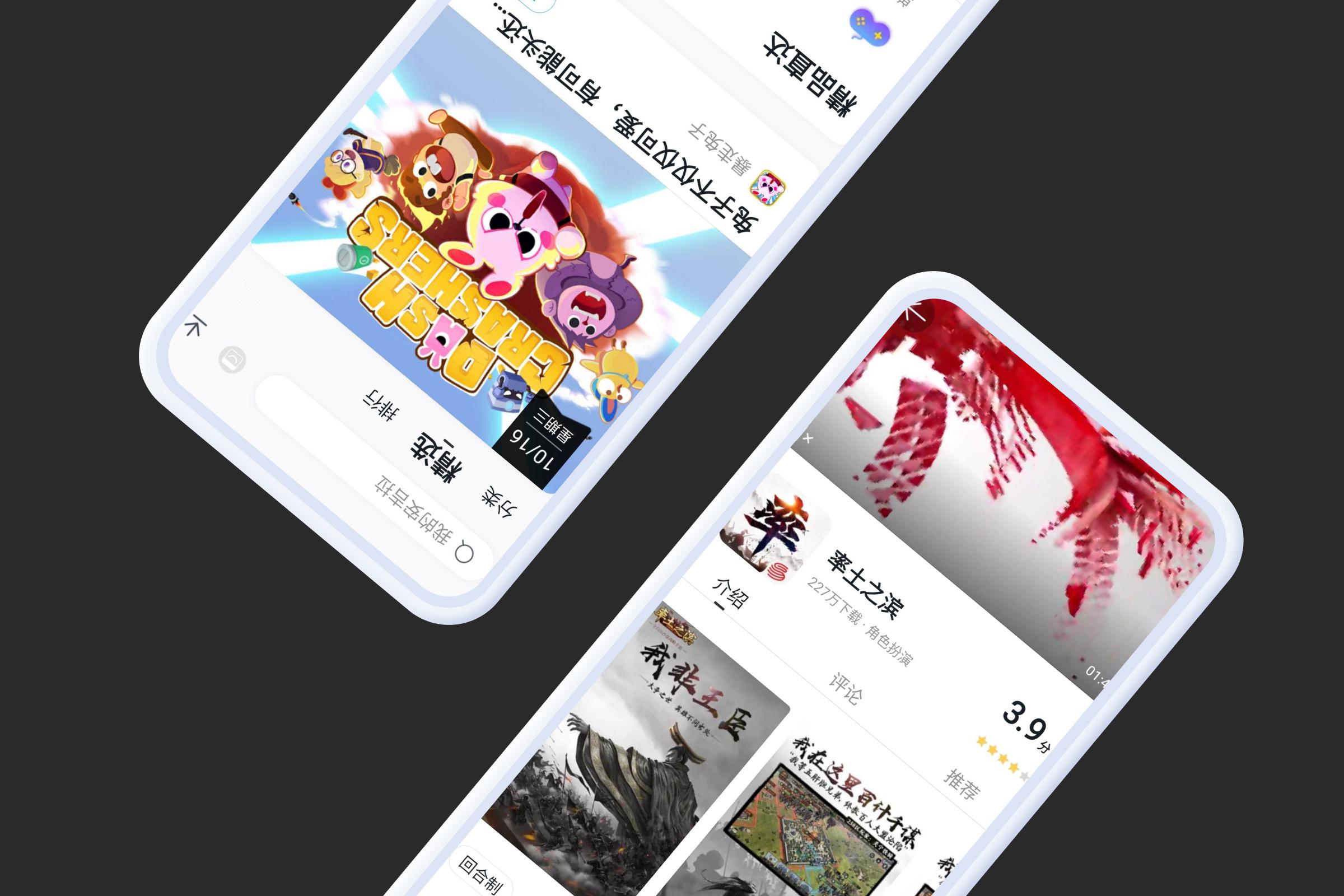

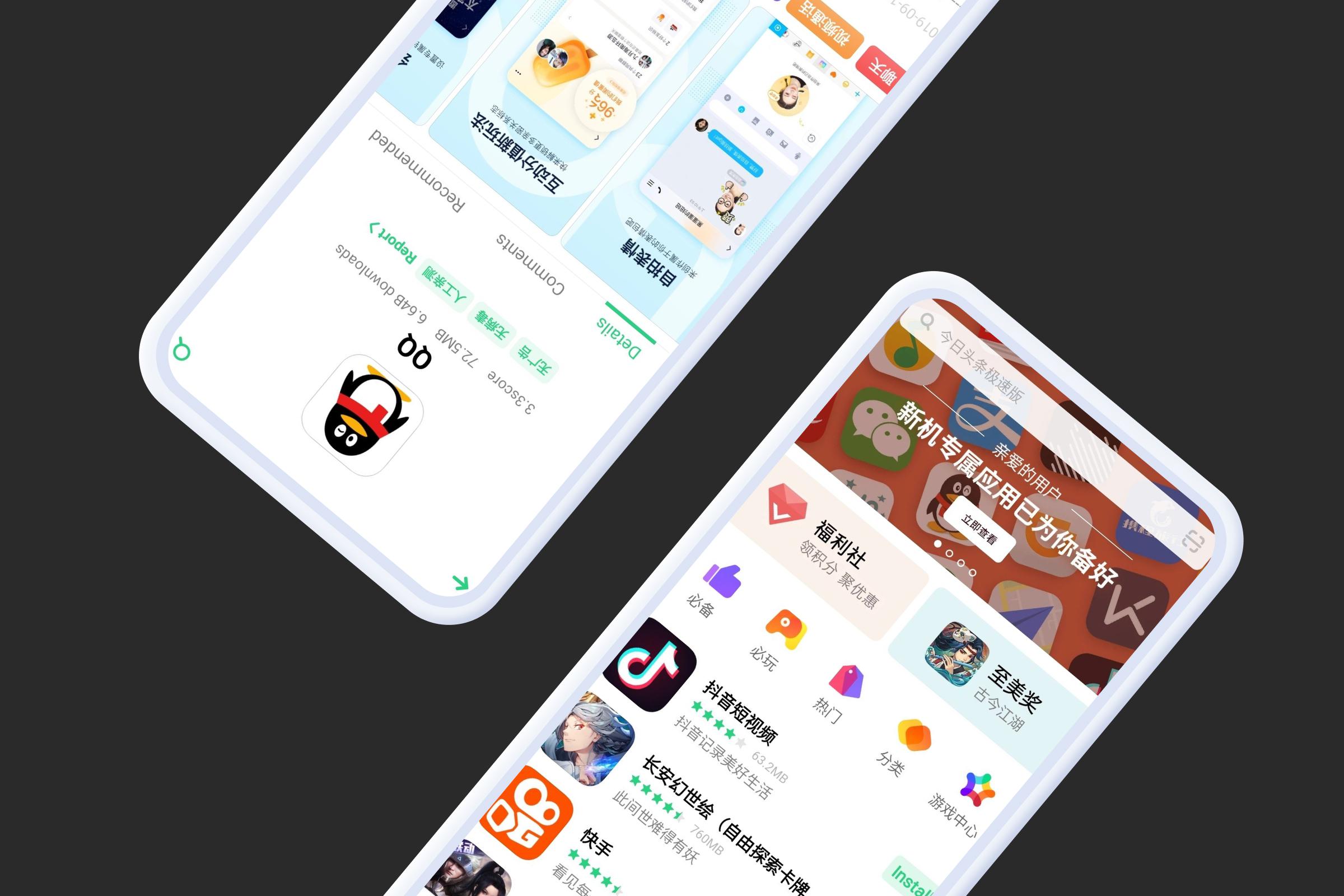

Магазины приложений

Тем не менее, вы удивитесь, заглянув в китайский смартфон: там не будет ничего знакомого. Многие привычные для России, Европы или США приложения на территории Китая либо непопулярны, либо заблокированы, поскольку по мнению руководства страны представляют угрозу ее информационной безопасности. Вопреки этому факту китайский рынок никак нельзя назвать ограниченным или пустым: все недоступные приложения имеют множество локальных аналогов, глубоко адаптированных под реалии Китая.

На территории страны ограничен доступ ко всем сервисам Google и, в частности, к Google Play — встроенному в ОС Android магазину приложений, — вместо него используются десятки альтернативных платформ, предустанавливаемых на устройства для внутреннего рынка. Наиболее крупные игроки здесь в основном представлены магазинами от производителей устройств — Huawei AppGallery, Oppo Software Store, VIVO App Store, а также MIUI App Store. Многие крупные компании-разработчики ПО также предлагают собственные магазины приложений, такие как Tencent My App, 360 Mobile Assistant, Baidu Mobile Assistant и другие. По данным StatCounter, Apple App Store на территории Поднебесной работает так же, как и за ее пределами, однако доля устройств под управлением iOS в стране крайне невелика — около 21%, в то время как на ОС Android приходится порядка 78% мобильных устройств.

Суперприложения

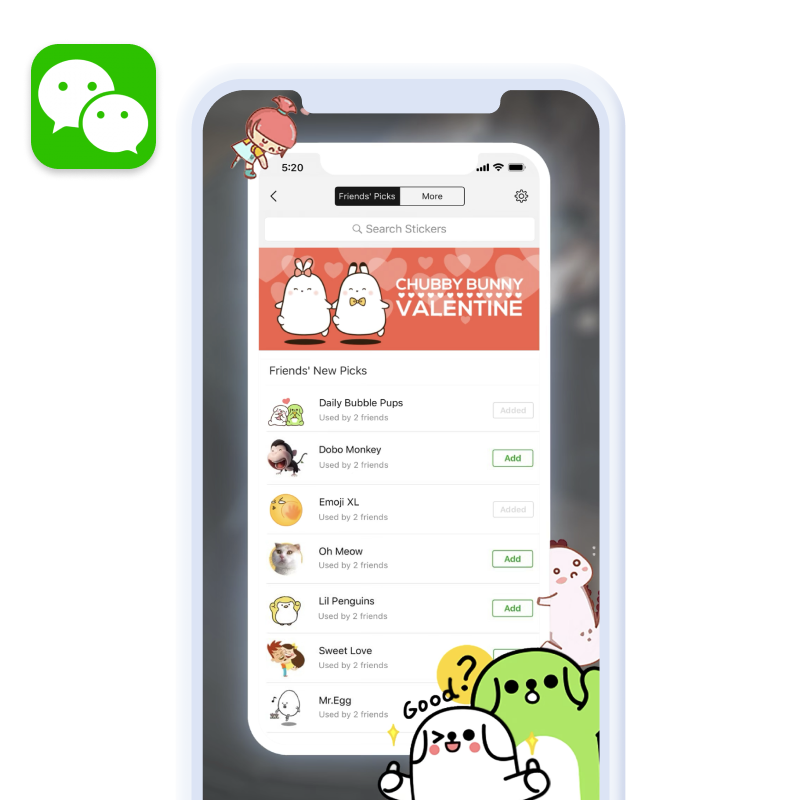

На китайском рынке широко распространены super-app — приложения, объединяющие в себе множество различных функций, начиная с доставки продуктов и заканчивая обменом сообщениями, переводом денег и бронированием билетов. Безусловный лидер в этом сегменте — WeChat. Это и социальная сеть, и платежный инструмент, и развлекательная платформа с более чем 1 млрд активных пользователей в месяц. В отличие от сервисов «Яндекс» Go WeChat выступает приложением «для всего», предоставляя возможности как для отдельных пользователей, так и для бизнеса, сочетая в себе мессенджер, социальную сеть, веб-браузер, платежный инструмент, сервис коротких видео, доставки товаров и многое другое. Благодаря беспрецедентной универсальности и абсолютной лояльности к государству, WeChat, в сущности, не имеет ни конкурентов, ни аналогов в мире: в одном приложении пользователям доступно почти все, что может понадобиться им в повседневной жизни.

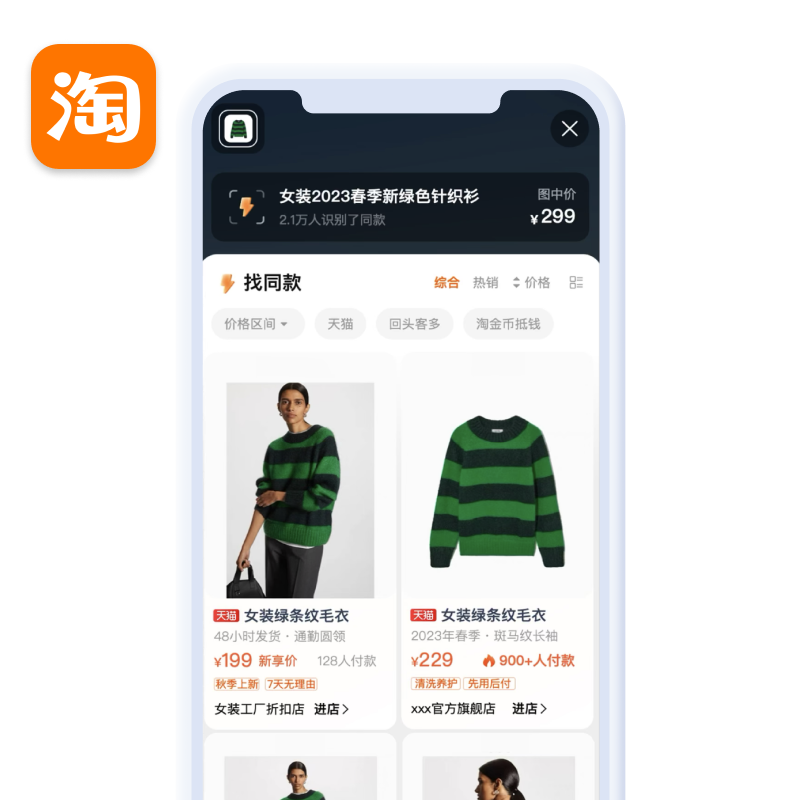

Многие приложения-магазины, такие как Taobao, Pinduoduo и Meituan также предлагают услуги бронирования отелей и билетов, заказа еды и просмотра разнообразных прямых трансляций — популярного в Китае метода выбора и покупки товаров. Компании стремятся к централизации предоставляемых услуг внутри одного приложения — такое решение не только упрощает контроль за пользователями, но и снижает стоимость разработки и обслуживания.

Интересно, что многие крупные западные компании, те же Amazon и Meta (признана экстремистской и запрещена в России), все еще далеки от создания собственных суперприложений. Даже несмотря на все очевидные преимущества, необходимость развитой кооперации и покупки одних компаний другими сильно тормозит развитие индустрии. Кроме того, текущее (с годами лишь усиливающееся) антимонопольное законодательство создает дополнительные преграды на пути суперприложений: ярким примером стала покупка Microsoft компании-разработчика игр Activision Blizzard, тянущаяся уже больше года.

Локальные аналоги

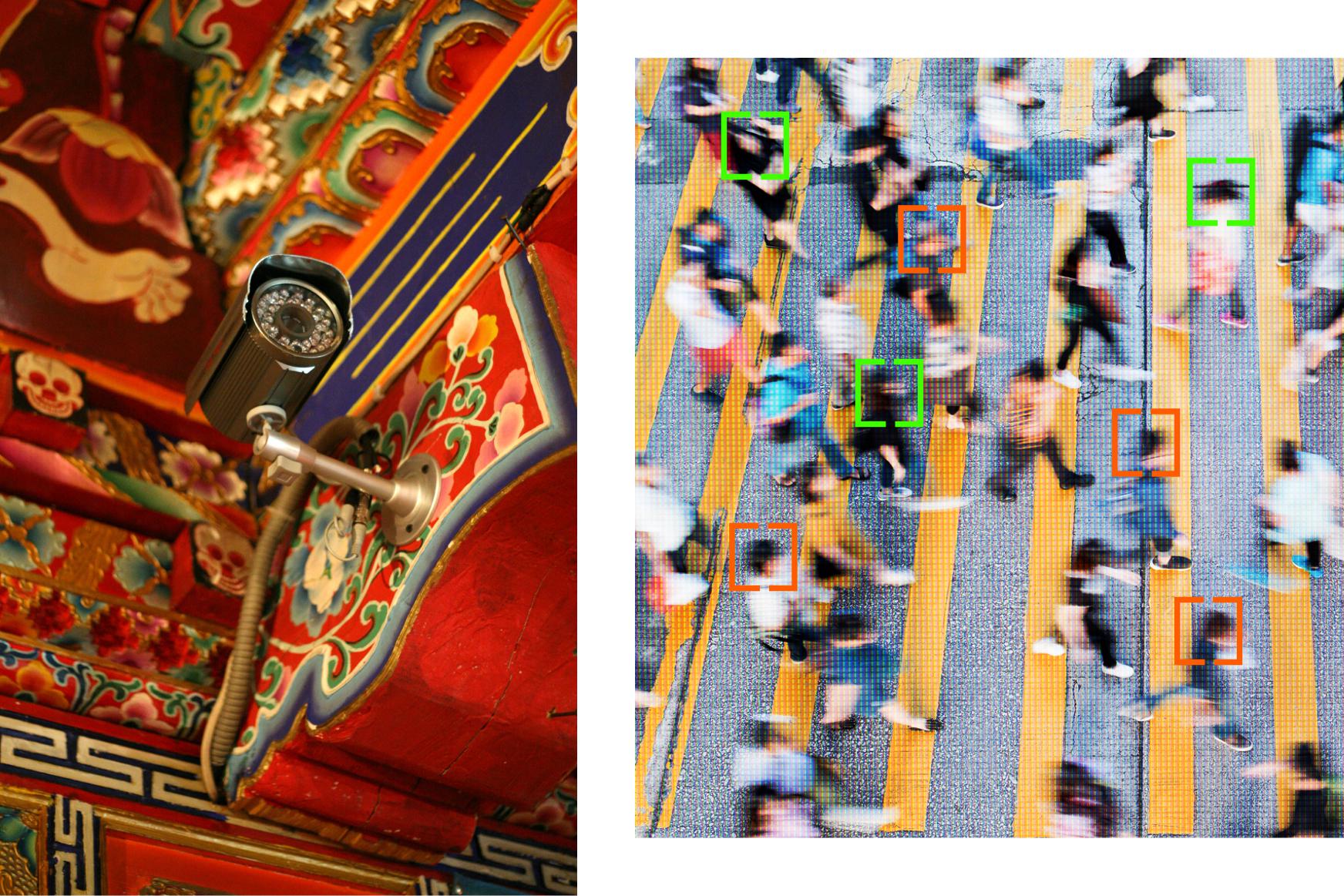

Развлекательные и информационные приложения в Китае наравне с социальными сетями вынуждены подчиняться цензурным ограничениям: политика конфиденциальности и условия обслуживания компаний-разработчиков запрещают распространение контента, «угрожающего национальной безопасности, разглашающего государственные секреты и подрывающего национальное единство и государственную власть». Приложения и веб-сайты, не отвечающие этим стандартам информационной безопасности, блокируются: так произошло с Facebook (принадлежит Meta, признанной экстремистской и запрещенной в России), Twitter и «Википедией». То же самое происходит и с аккаунтами пользователей, зачастую безосновательно.

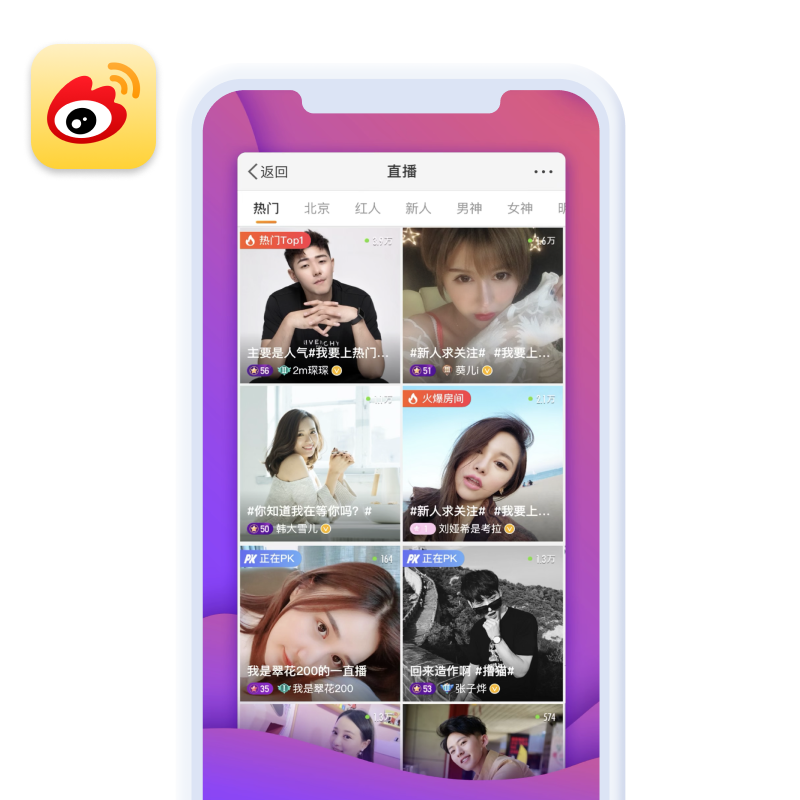

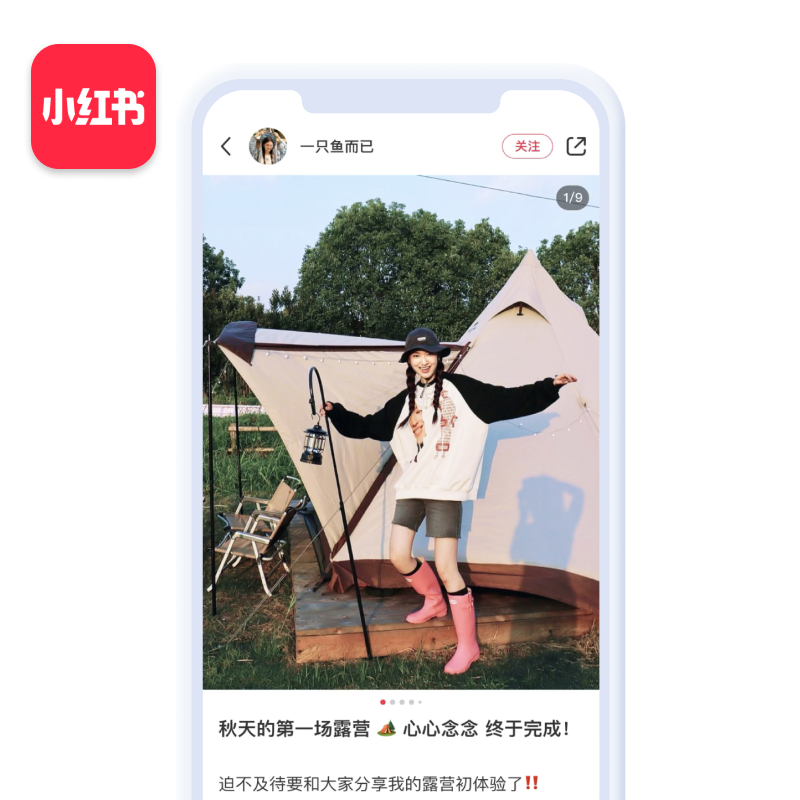

Тем не менее, китайские пользователи не чувствуют информационный голод: освободившиеся в результате блокировок рыночные ниши быстро занимаются национальными сервисами. Так, аналогом запрещенной в стране Wikipedia стала онлайн-энциклопедия Baike от китайского поискового гиганта Baidu, альтернативой Facebook и Twitter оказались Weibo и Qzone, а эквивалентом Instagram (принадлежит Meta, признанной экстремистской и запрещенной в России) и Pinterest выступает Xiaohongshu. Сервис коротких видео TikTok также имеет внутрикитайских аналог — Douyin. Как и большинство клиентов для обмена быстрыми сообщениями, Tencent QQ скопировал особенности своих конкурентов. Интерфейс ранней версии мессенджера Tencent был почти идентичен ICQ, но с развитием программа стала все более походить на Windows Live Messenger.

Часто эти приложения обладают даже большей функциональностью, чем западные аналоги: например, сервис микроблогов Weibo это по совместительству еще и инструмент торговли, и социальная сеть.

Высокая вовлеченность и низкие цены

Такие приложения, как Xiaohongshu и Douyin, изначально развлекательные, в конечном счете стремятся охватить как можно больше аспектов жизни пользователя. Издание Rest of World отмечает, что такая бизнес-модель становится своего рода «потребительской ловушкой», втягивающей пользователей в замкнутый цикл потребления: внутри одного приложения они узнают о новых товарах, приобретают их, а затем делятся опытом с другими пользователями. Этот эффект усиливается за счет множества вирусных видеороликов, прямых трансляций, а также бесконечной «умной ленты».

Характерными особенностями китайских торговых площадок стали низкие цены и быстрая доставка товара покупателю. Кроме того, спрос на продукцию стимулируется не только агрессивной рекламной политикой, но и социальной коммерцией — привлечением потенциальных клиентов благодаря распространению информации о товаре в социальных сетях через прямые трансляции (live-шопинг), отзывы и рекомендации. Некоторые китайские торговые площадки ориентированы исключительно на международную торговлю и не работают на территории Китая. Например, широкоизвестный в России Aliexpress — это международный аналог Taobao, а конкурирующий с Amazon интернет-магазин Temu — альтернатива Pinduoduo. Цены на платформе Temu одни из самых низких на всем мировом рынке, что оказывается возможным благодаря обширной сети поставщиков по всему миру, а также точному прогнозированию спроса.

Некоторые механики продаж изначально появились в Китае и лишь позднее начали распространяться в других странах. Так произошло, например, с live-шопингом — этот инновационный метод позволяет покупателям взаимодействовать с продавцами через прямые трансляции: задавать вопросы, получать реальную информацию о товаре, а также совершать покупки в реальном времени. Популярность live-шопинга в Китае за последние годы выросла настолько, что крупнейшие платформы электронной коммерции, такие как JD и Alibaba, внедрили эту функцию на свои сайты, а общая стоимость товаров, проданных через прямые трансляции в 2020 году, превысила ¥1,2 трлн (больше $173 млрд). Успешность этой механики продаж привела к тому, что в настоящее время многие крупные западные компании вроде Amazon и Facebook внедряют live-продажи в свои сервисы. Так, например, в 2019 году Amazon запустил сервис Amazon Live, предлагая покупателям интерактивный и увлекательный опыт совершения покупок. Спустя год после запуска сервиса среднее количество активных пользователей и их активность (комментарии, репосты и количество просмотров) увеличились почти в два раза.

Ограничения на продвижение услуг и распространение информации, а также множество приложений и сервисов, ориентированных лишь на внутренний рынок страны, формируют в Китае замкнутую информационную среду, совершенно нетипичную для западного пользователя. Привычные нам приложения и сервисы, такие как Telegram или Instagram, оказываются недоступными или невостребованными, в то время как логика работы национальных аналогов не всегда оказывается понятной на первый взгляд. Внутри такой экосистемы все оказывается знакомым ровно наполовину: как с помощью всего этого множества незнакомых приложений вызвать такси, связаться с друзьями или найти электронную книгу?

Но было бы неосмотрительно сбрасывать рынок Поднебесной со счетов: с одной стороны, многие инновации, впервые появляющиеся в китайских приложениях (суперприложения, продажа товаров в прямом эфире, онлайн-аукционы и многое другое), могут быть успешно интегрированы в новые продукты по всему миру, оказаться полезными для потребителей, а также принести большую прибыль разработчикам. С другой стороны, строгий контроль над китайской информационной средой ограничивает свободу выражения мыслей внутри нее, а также создает неравные конкурентные условия среди национальных и иностранных компаний. Такая изолированная система до неузнаваемости изменяет изначальные представления о «всемирной паутине», превращаясь в инструмент политического и экономического контроля.